Die Abfindung Fünftelregelung: Ein Steuervorteil für Arbeitnehmer

Die Abfindung Fünftelregelung ist eine besondere Regelung, die Arbeitnehmern bei der Besteuerung von Abfindungen helfen kann. Sie ermöglicht es Arbeitnehmern, eine Abfindung in fünf gleichmäßigen Teilen zu versteuern, anstatt sie in einer Summe zu versteuern. Dies kann zu erheblichen Steuervorteilen führen und Arbeitnehmern dabei helfen, ihre finanzielle Situation zu verbessern. In diesem Artikel werden wir genauer darauf eingehen, wie die Abfindung Fünftelregelung funktioniert, wer sie nutzen kann, welche Vorteile und Nachteile sie bietet und welche weiteren steuerlichen Aspekte zu beachten sind.

Zusammenfassung

- Was ist die Abfindung Fünftelregelung?

- Wie funktioniert die Abfindung Fünftelregelung?

- Wer kann die Abfindung Fünftelregelung nutzen?

- Welche Vorteile bietet die Abfindung Fünftelregelung?

- Welche Nachteile gibt es bei der Nutzung der Abfindung Fünftelregelung?

- Welche formalen Voraussetzungen müssen erfüllt sein?

- Wie wirkt sich die Abfindung Fünftelregelung auf die Steuer aus?

- Was muss bei der Berechnung der Abfindung beachtet werden?

- Welche Ausnahmen gibt es von der Abfindung Fünftelregelung?

- Wie beantrage ich die Abfindung Fünftelregelung?

- Wie kann ich die beste Vorgehensweise bei der Nutzung der Abfindung Fünftelregelung ermitteln?

- Welche Alternativen gibt es zur Abfindung Fünftelregelung?

- Welche weiteren steuerlichen Aspekte sind zu beachten?

- Auswirkungen der Abfindung Fünftelregelung auf Sozialversicherungsbeiträge

- Rechtliche Fallstricke bei der Abfindung Fünftelregelung

- Was sagen die Experten zur Abfindung Fünftelregelung?

- Welche Änderungen gibt es bei der Abfindung Fünftelregelung?

- Zusammenfassung

- Häufig gestellte Fragen

- 1. Wie hoch ist der Steuervorteil durch die Abfindung Fünftelregelung?

- 2. Gilt die Abfindung Fünftelregelung für alle Abfindungen?

- 3. Kann ich die Abfindung Fünftelregelung mehrmals nutzen?

- 4. Muss ich die Fünftelregelung beantragen?

- 5. Kann ich die Fünftelregelung auch rückwirkend nutzen?

- 6. Wer profitiert am meisten von der Abfindung Fünftelregelung?

- 7. Ist die Abfindung Fünftelregelung auch für Selbstständige anwendbar?

- 8. Kann ich die Fünftelregelung auch nutzen, wenn ich in diesem Jahr bereits andere Abfindungen erhalten habe?

- 9. Hat die Abfindung Fünftelregelung Auswirkungen auf meine Sozialversicherungsbeiträge?

- 10. Welche weiteren steuerlichen Aspekte sollten bei der Nutzung der Abfindung Fünftelregelung beachtet werden?

- Verweise

Was ist die Abfindung Fünftelregelung?

Die Abfindung Fünftelregelung ist eine spezielle steuerliche Regelung, die Arbeitnehmern bei der Besteuerung von Abfindungen hilft. Im Allgemeinen bezieht sich die Regelung darauf, dass die zu zahlende Steuer auf die Abfindung in fünf gleichmäßige Raten aufgeteilt werden kann. Dies ermöglicht es Arbeitnehmern, ihre Steuerbelastung zu reduzieren und gleichzeitig von einem niedrigeren Steuersatz zu profitieren. Die Abfindung Fünftelregelung gilt für alle Abfindungen, die aufgrund der Beendigung des Arbeitsverhältnisses gezahlt werden, sei es durch Kündigung, Aufhebungsvertrag oder andere Gründe. Es ist wichtig zu beachten, dass bestimmte Voraussetzungen erfüllt sein müssen, um von dieser Regelung profitieren zu können. Weitere Informationen zur Abfindung Fünftelregelung finden Sie hier.

Wie funktioniert die Abfindung Fünftelregelung?

Die Abfindung Fünftelregelung funktioniert auf folgende Weise: Wenn ein Arbeitnehmer eine Abfindung erhält, wird diese normalerweise als sonstiger Bezug besteuert. Mit der Anwendung der Fünftelregelung wird die Abfindung in fünf gleichmäßige Teile aufgeteilt und nur ein Teil davon wird steuerlich berücksichtigt. Dadurch wird der Steuersatz für die Abfindung verringert und der Arbeitnehmer kann von einer niedrigeren Steuerlast profitieren. Um die Fünftelregelung anzuwenden, müssen bestimmte Bedingungen erfüllt sein, wie beispielsweise die Beendigung des Arbeitsverhältnisses. Es ist auch wichtig zu beachten, dass die Fünftelregelung nicht für alle Einkunftsarten gilt, sondern nur für Abfindungen. Weitere Informationen zur Beendigung des Arbeitsverhältnisses finden Sie hier.

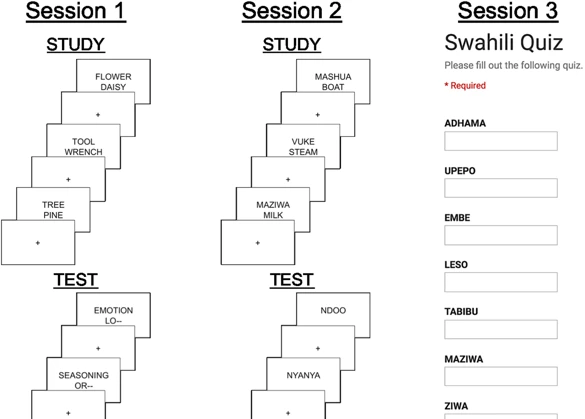

1. Berechnung der Regelung

Die Berechnung der Abfindung Fünftelregelung erfolgt in verschiedenen Schritten. Zunächst wird der gesamte Betrag der Abfindung ermittelt. Anschließend wird dieser Betrag durch fünf geteilt, um die fünf gleichmäßigen Raten zu erhalten, auf die die Steuerzahlungen aufgeteilt werden. Jede Rate wird dann einzeln besteuert, wobei der individuelle Steuersatz des Arbeitnehmers angewendet wird. Es ist wichtig zu beachten, dass die Steuersätze progressiv sind, was bedeutet, dass höhere Einkommen einem höheren Steuersatz unterliegen. Die genaue Berechnung kann komplex sein und hängt von verschiedenen individuellen Faktoren ab. Es kann daher ratsam sein, einen Steuerberater zu konsultieren, um sicherzustellen, dass die Berechnung der Abfindung Fünftelregelung korrekt durchgeführt wird. Weitere Informationen zum Thema Geschäftsaufgabe finden Sie hier.

2. Anwendung der Regelung

Die Anwendung der Abfindung Fünftelregelung erfolgt in mehreren Schritten:

1. Schritt: Berechnung der Regelung – Zunächst muss die Abfindungshöhe ermittelt werden. Dabei werden alle Zahlungen berücksichtigt, die im Zusammenhang mit der Beendigung des Arbeitsverhältnisses stehen, einschließlich etwaiger Sonderzahlungen oder Überstundenvergütungen. Es ist wichtig, dass diese Beträge separat ausgewiesen sind, damit sie korrekt in die Berechnung einfließen können.

2. Schritt: Aufteilung in fünf gleichmäßige Raten – Die berechnete Abfindung wird nun auf fünf gleichmäßige Raten aufgeteilt. Jede dieser Raten wird entsprechend des Steuersatzes des Arbeitnehmers besteuert. Dadurch ergibt sich eine gleichmäßige Verteilung der Steuerlast über einen Zeitraum von fünf Jahren.

3. Schritt: Versteuerung der Raten – Die Raten werden in den jeweiligen Steuerjahren versteuert. Es ist wichtig, dass die Beträge korrekt in der Einkommensteuererklärung angegeben werden, damit sie steuerlich berücksichtigt werden können.

Die Anwendung der Abfindung Fünftelregelung kann für Arbeitnehmer eine attraktive Option sein, um ihre Steuerbelastung zu reduzieren und ihre finanzielle Situation zu verbessern. Es ist jedoch ratsam, sich vorher gut zu informieren und gegebenenfalls steuerliche Beratung in Anspruch zu nehmen, um alle Voraussetzungen und Auswirkungen zu verstehen.

Wer kann die Abfindung Fünftelregelung nutzen?

Die Abfindung Fünftelregelung kann von Arbeitnehmern genutzt werden, die eine Abfindung aufgrund der Beendigung ihres Arbeitsverhältnisses erhalten. Dies kann sowohl bei einer Kündigung durch den Arbeitgeber als auch bei einem Aufhebungsvertrag der Fall sein. Es spielt keine Rolle, ob das Arbeitsverhältnis befristet oder unbefristet war. Die Regelung gilt für Arbeitnehmer, die in Deutschland steuerpflichtig sind. Es gibt jedoch einige Ausnahmen, in denen die Abfindung Fünftelregelung nicht genutzt werden kann. Dazu gehören beispielsweise Abfindungen, die als Entschädigung für entgangene Einnahmen oder als Schadensersatz gezahlt werden. Es ist wichtig, die genauen Voraussetzungen und Bedingungen zu prüfen, um festzustellen, ob die Abfindung Fünftelregelung in Ihrem konkreten Fall angewendet werden kann.

Welche Vorteile bietet die Abfindung Fünftelregelung?

Die Abfindung Fünftelregelung bietet Arbeitnehmern verschiedene Vorteile. Einer der Hauptvorteile besteht darin, dass die Abfindung in fünf gleichmäßigen Raten versteuert werden kann, was zu einer niedrigeren Steuerbelastung führt. Dadurch bleibt mehr Geld für den Arbeitnehmer übrig. Zudem kann die Abfindung Fünftelregelung dabei helfen, den progressiven Steuertarif zu umgehen, da die Aufteilung der Abfindung auf mehrere Jahre zu einem niedrigeren Durchschnittssteuersatz führt. Darüber hinaus kann die Nutzung der Abfindung Fünftelregelung auch positive Auswirkungen auf andere steuerliche Aspekte haben, wie zum Beispiel die Berechnung von Sozialversicherungsbeiträgen. Insgesamt bietet die Abfindung Fünftelregelung Arbeitnehmern die Möglichkeit, ihre Steuerbelastung deutlich zu reduzieren und ihre finanzielle Situation zu verbessern.

Welche Nachteile gibt es bei der Nutzung der Abfindung Fünftelregelung?

Obwohl die Abfindung Fünftelregelung viele Vorteile bietet, gibt es auch einige Nachteile, die bei der Nutzung berücksichtigt werden müssen. Ein Nachteil ist, dass durch die Verteilung der Abfindung auf fünf Jahre, die steuerliche Belastung über einen längeren Zeitraum verteilt wird. Dies kann dazu führen, dass Arbeitnehmer in den nächsten Jahren möglicherweise weniger finanzielle Mittel zur Verfügung haben. Ein weiterer Nachteil ist, dass sich die persönliche Situation des Arbeitnehmers im Laufe der Zeit ändern kann, zum Beispiel durch einen Wechsel des Steuersatzes oder eine Veränderung des Einkommens. In solchen Fällen kann es vorteilhafter sein, die Abfindung sofort zu versteuern, anstatt sie auf fünf Jahre zu verteilen. Es ist daher wichtig, die individuellen Umstände sorgfältig zu prüfen und gegebenenfalls professionellen Rat einzuholen, um die beste Entscheidung zu treffen.

Welche formalen Voraussetzungen müssen erfüllt sein?

Um von der Abfindung Fünftelregelung Gebrauch machen zu können, müssen bestimmte formale Voraussetzungen erfüllt sein. Zunächst einmal muss die Abfindung aufgrund der Beendigung des Arbeitsverhältnisses gezahlt werden, sei es durch Kündigung oder einen Aufhebungsvertrag. Zudem ist es wichtig, dass die Abfindung in einer Summe ausgezahlt wird und nicht in Raten. Des Weiteren muss die Abfindung eine einmalige Zahlung sein und darf keine wiederkehrenden Leistungen beinhalten. Ein weiterer wichtiger Punkt ist, dass der Arbeitnehmer zum Zeitpunkt der Beendigung des Arbeitsverhältnisses steuerpflichtig in Deutschland ist. Es sollten alle formalen Voraussetzungen sorgfältig geprüft werden, um sicherzustellen, dass die Abfindung Fünftelregelung angewendet werden kann und die steuerlichen Vorteile genutzt werden können.

Wie wirkt sich die Abfindung Fünftelregelung auf die Steuer aus?

Die Abfindung Fünftelregelung wirkt sich positiv auf die Besteuerung von Abfindungen aus. Durch die Aufteilung der Abfindung in fünf gleichmäßige Raten wird die Steuerlast reduziert. Dies geschieht, indem die Einkünfte aus der Abfindung über einen Zeitraum von fünf Jahren gleichmäßig verteilt werden. Dadurch können Arbeitnehmer in der Regel von einem niedrigeren Steuersatz profitieren, da sie nicht den vollen Betrag der Abfindung auf einmal versteuern müssen. Zusätzlich kann die Anwendung der Fünftelregelung dazu führen, dass Arbeitnehmer in eine niedrigere Steuerklasse fallen, was zu einer weiteren Reduzierung der Steuerbelastung führt. Es ist jedoch wichtig zu beachten, dass die genaue Auswirkung der Abfindung Fünftelregelung auf die individuelle Steuersituation von verschiedenen Faktoren abhängt und eine genaue Berechnung im Einzelfall erforderlich ist.

Was muss bei der Berechnung der Abfindung beachtet werden?

Bei der Berechnung der Abfindung müssen mehrere Faktoren berücksichtigt werden. Zunächst sollte der Grundbetrag der Abfindung festgelegt werden. Dieser hängt in der Regel von verschiedenen Faktoren ab, wie beispielsweise der Dauer der Betriebszugehörigkeit oder dem Monatsgehalt. Darüber hinaus ist es wichtig zu beachten, dass die so genannte Kündigungsschutzklage nicht in die Bemessungsgrundlage einbezogen werden darf. Als nächstes muss der individuelle Steuersatz des Arbeitnehmers ermittelt werden, um die Höhe der Steuerbelastung zu bestimmen. Dabei sollte auch die Abfindung Fünftelregelung berücksichtigt werden, um die möglichen steuerlichen Vorteile zu nutzen. Schließlich müssen eventuelle Sozialversicherungsbeiträge, wie etwa die Arbeitslosenversicherung, von der Abfindung abgezogen werden. Es ist ratsam, sich bei der Berechnung der Abfindung an einen Experten zu wenden, um eventuelle Fehler oder Unklarheiten zu vermeiden.

Welche Ausnahmen gibt es von der Abfindung Fünftelregelung?

Bei der Abfindung Fünftelregelung gibt es bestimmte Ausnahmen, bei denen sie nicht angewendet werden kann. Dazu gehören unter anderem:

1. Zahlungen, die nicht als Abfindung im Sinne des Steuerrechts gelten. Hierzu zählen beispielsweise Entschädigungen für entgangene Rentenansprüche oder Schadensersatzleistungen.

2. Abfindungen, die im Rahmen einer Geschäftsaufgabe gezahlt werden. In der Regel gelten hier andere steuerliche Regelungen, die für Selbstständige und Unternehmen gelten. Weitere Informationen zur Geschäftsaufgabe finden Sie hier.

3. Abfindungen, die ins Ausland überwiesen werden. In solchen Fällen können gegebenenfalls andere Regelungen gelten, je nachdem in welchem Land die Zahlung erfolgt und welche Steuerabkommen zwischen den beteiligten Ländern bestehen.

Es ist wichtig, diese Ausnahmen zu beachten, um sicherzustellen, dass die Abfindung Fünftelregelung korrekt angewendet wird und keine steuerlichen Probleme entstehen.

Wie beantrage ich die Abfindung Fünftelregelung?

Um die Abfindung Fünftelregelung in Anspruch zu nehmen, müssen Arbeitnehmer einen entsprechenden Antrag stellen. Dieser Antrag sollte bei der zuständigen Finanzbehörde eingereicht werden. Es ist ratsam, den Antrag so früh wie möglich einzureichen, am besten direkt nach Erhalt der Abfindungszahlung. In dem Antrag sollten wichtige Angaben wie der genaue Betrag der Abfindung, das Datum des Arbeitsverhältnisendes und andere relevante Informationen enthalten sein. Es wird empfohlen, den Antrag schriftlich einzureichen und alle erforderlichen Unterlagen beizufügen, um den Prozess zu beschleunigen. Es ist auch wichtig, alle weiteren steuerlichen Unterlagen und Nachweise aufzubewahren, die zur Berechnung und Dokumentation der Abfindung Fünftelregelung benötigt werden könnten.

Wie kann ich die beste Vorgehensweise bei der Nutzung der Abfindung Fünftelregelung ermitteln?

Um die beste Vorgehensweise bei der Nutzung der Abfindung Fünftelregelung zu ermitteln, ist es ratsam, eine individuelle steuerliche Beratung in Anspruch zu nehmen. Jeder Fall ist einzigartig und es gibt verschiedene Faktoren zu berücksichtigen, wie zum Beispiel das Einkommen, die Höhe der Abfindung und andere steuerliche Aspekte. Ein Steuerexperte kann helfen, die optimale Aufteilung der Abfindung auf die fünf Jahre zu berechnen, um die Steuervorteile maximal auszuschöpfen. Darüber hinaus kann er auch bei anderen steuerlichen Fragen und Aspekten unterstützen, um sicherzustellen, dass die Abfindung Fünftelregelung ordnungsgemäß angewendet wird. Es ist wichtig, frühzeitig professionellen Rat einzuholen, um mögliche Fehler oder versäumte Chancen zu vermeiden.

Welche Alternativen gibt es zur Abfindung Fünftelregelung?

Es gibt mehrere Alternativen zur Abfindung Fünftelregelung, die Arbeitnehmer in Betracht ziehen können. Eine Möglichkeit ist es, die Abfindung als Einmalzahlung zu erhalten und sie sofort zu versteuern. Dies kann sinnvoll sein, wenn der Steuersatz niedrig ist und keine weiteren steuerlichen Vorteile aus der Verteilung der Zahlung über mehrere Jahre erwartet werden. Eine andere Alternative besteht darin, die Abfindung in Form von Sachleistungen zu erhalten, anstatt in bar. Dies kann dazu führen, dass keine oder nur eine geringere Steuerbelastung besteht, je nach Art der Sachleistung. Darüber hinaus können Arbeitnehmer auch andere steuerliche Begünstigungen in Betracht ziehen, wie zum Beispiel die Verlagerung der Abfindung in eine betriebliche Altersvorsorge. Diese Alternativen sollten jedoch sorgfältig geprüft werden, da sie von individuellen Umständen und steuerlichen Regelungen abhängen können.

Welche weiteren steuerlichen Aspekte sind zu beachten?

Bei der Nutzung der Abfindung Fünftelregelung sollten Arbeitnehmer auch weitere steuerliche Aspekte beachten. Hier sind einige wichtige Punkte, die berücksichtigt werden sollten:

1. Progressionsvorbehalt: Obwohl die Abfindung Fünftelregelung dazu beiträgt, die Steuerbelastung zu reduzieren, wird die Abfindung dennoch zur Berechnung des sogenannten Progressionsvorbehalts herangezogen. Das bedeutet, dass sie zur Ermittlung des Steuersatzes herangezogen wird, der für das restliche zu versteuernde Einkommen gilt. Dadurch kann es sein, dass der Steuersatz für das restliche Einkommen höher ausfällt.

2. Verrechnung mit Verlusten: Es besteht die Möglichkeit, dass eine Abfindung mit Verlusten aus anderen Einkunftsarten verrechnet werden kann. Dies kann zu steuerlichen Vorteilen führen, da die Verrechnung den zu versteuernden Betrag verringert.

3. Steuererklärung: Um die Vorteile der Abfindung Fünftelregelung vollständig nutzen zu können, ist es wichtig, eine korrekte Steuererklärung abzugeben. Arbeitnehmer sollten sicherstellen, dass sie alle relevanten Informationen angeben und die Regelung ordnungsgemäß beantragen.

Es ist ratsam, sich im Detail über die steuerlichen Aspekte der Abfindung Fünftelregelung zu informieren und gegebenenfalls professionelle steuerliche Beratung in Anspruch zu nehmen, um mögliche Fallstricke zu vermeiden.

Auswirkungen der Abfindung Fünftelregelung auf Sozialversicherungsbeiträge

Die Abfindung Fünftelregelung hat auch Auswirkungen auf die Sozialversicherungsbeiträge der Arbeitnehmer. Da die Abfindung durch die Fünftelregelung auf fünf Jahre verteilt wird, hat jeder Teilbetrag nur Auswirkungen auf die Sozialversicherungsbeiträge des entsprechenden Jahres. Dies bedeutet, dass die Beiträge für die Sozialversicherung möglicherweise niedriger sind, da der Teilbetrag für ein bestimmtes Jahr möglicherweise unterhalb der Beitragsbemessungsgrenze liegt. Es ist jedoch wichtig zu beachten, dass die genaue Auswirkung auf die Sozialversicherungsbeiträge von verschiedenen Faktoren abhängt, wie beispielsweise dem Einkommen des Arbeitnehmers und dem Jahr, in dem die Abfindung gezahlt wird. Arbeitnehmer sollten sich daher mit ihrem Arbeitgeber und ihrer zuständigen Sozialversicherungsstelle in Verbindung setzen, um genaue Informationen zu erhalten. Weitere Informationen zur steuerlichen Behandlung der Abfindung Fünftelregelung finden Siehier.

Rechtliche Fallstricke bei der Abfindung Fünftelregelung

Bei der Nutzung der Abfindung Fünftelregelung gibt es einige rechtliche Fallstricke, die beachtet werden sollten. Ein wichtiger Aspekt ist die korrekte Berechnung der Abfindung. Fehler bei der Berechnung können dazu führen, dass die Regelung nicht korrekt angewendet wird und möglicherweise keine Steuervorteile erzielt werden können. Ein weiterer Fallstrick ist die Einhaltung der formalen Voraussetzungen. Es ist wichtig, dass alle notwendigen formellen Schritte und Anträge eingehalten werden, um die Regelung nutzen zu können. Darüber hinaus ist es ratsam, rechtlichen Rat einzuholen, um sicherzustellen, dass die individuellen Umstände und rechtlichen Rahmenbedingungen berücksichtigt werden. Insgesamt kann die Abfindung Fünftelregelung ein wirkungsvolles Instrument sein, jedoch ist es wichtig, die rechtlichen Fallstricke zu kennen und zu beachten.

Was sagen die Experten zur Abfindung Fünftelregelung?

Die Experten sind sich einig, dass die Abfindung Fünftelregelung eine vorteilhafte steuerliche Regelung für Arbeitnehmer ist. Sie betonen, dass die Möglichkeit, die Abfindung in fünf Raten zu versteuern, zu erheblichen Steuervorteilen führen kann. Durch die Verteilung der Steuerlast auf mehrere Jahre können Arbeitnehmer ihren Steuersatz reduzieren und möglicherweise in eine niedrigere Steuerklasse fallen. Die Experten empfehlen, diese Regelung bei der Planung und Verhandlung von Abfindungen in Betracht zu ziehen. Sie weisen jedoch auch darauf hin, dass die Regelung bestimmte formale Voraussetzungen erfüllen muss und es wichtig ist, sich mit den steuerlichen Auswirkungen im Einzelfall vertraut zu machen. Insgesamt wird die Abfindung Fünftelregelung von den Experten als eine Möglichkeit angesehen, die finanzielle Belastung bei der Besteuerung von Abfindungen zu reduzieren und die finanzielle Situation der Arbeitnehmer zu verbessern.

Welche Änderungen gibt es bei der Abfindung Fünftelregelung?

Während die Abfindung Fünftelregelung als bewährte Methode zur Reduzierung der Steuerlast bei Abfindungen angesehen wird, gab es in der Vergangenheit einige Änderungen, die beachtet werden sollten. Eine wichtige Änderung betrifft den Höchstbetrag, der für die Anwendung der Abfindung Fünftelregelung in Betracht gezogen wird. Früher war der Höchstbetrag auf 2 Millionen Euro begrenzt, wurde jedoch im Jahr 2020 auf 5 Millionen Euro angehoben. Darüber hinaus wurde auch die Steuerklasse S eingeführt, die für Abfindungen ab 5 Millionen Euro gilt. Weitere Änderungen betreffen die Besteuerung von Abfindungen bei Ausscheiden aus einem Dienstverhältnis sowie die Ausnahmen von der Abfindung Fünftelregelung, insbesondere in Bezug auf bestimmte Versorgungsleistungen. Es ist ratsam, sich über die aktuellen Gesetzesänderungen zu informieren und gegebenenfalls professionellen Rat einzuholen, um sicherzustellen, dass man die Abfindung Fünftelregelung korrekt anwendet.

Zusammenfassung

Die Abfindung Fünftelregelung ist eine steuerliche Regelung, die Arbeitnehmern ermöglicht, ihre Abfindungen in fünf gleichmäßige Raten zu versteuern. Dies kann zu erheblichen Steuervorteilen führen und Arbeitnehmern helfen, ihre finanzielle Situation zu verbessern. Es ist wichtig zu beachten, dass die Abfindung Fünftelregelung bestimmte Voraussetzungen erfüllen muss und nicht für alle Arten von Abfindungen gilt. Es ist ratsam, sich an einen Steuerexperten zu wenden, um die beste Vorgehensweise bei der Nutzung dieser Regelung zu ermitteln. Insgesamt ist die Abfindung Fünftelregelung ein nützliches Instrument, um die Steuerbelastung bei Abfindungen zu reduzieren und Arbeitnehmern finanzielle Flexibilität zu bieten.

Häufig gestellte Fragen

1. Wie hoch ist der Steuervorteil durch die Abfindung Fünftelregelung?

Der Steuervorteil durch die Abfindung Fünftelregelung hängt von verschiedenen Faktoren ab, wie beispielsweise der Höhe der Abfindung und dem persönlichen Steuersatz. Grundsätzlich kann die Regelung dazu führen, dass die Steuerlast erheblich reduziert wird.

2. Gilt die Abfindung Fünftelregelung für alle Abfindungen?

Ja, die Abfindung Fünftelregelung gilt für alle Abfindungen, die aufgrund der Beendigung des Arbeitsverhältnisses gezahlt werden, unabhängig vom Grund der Beendigung, ob es sich um eine Kündigung, einen Aufhebungsvertrag oder etwas anderes handelt.

3. Kann ich die Abfindung Fünftelregelung mehrmals nutzen?

Nein, die Abfindung Fünftelregelung kann pro Arbeitsverhältnis nur einmal genutzt werden. Wenn in Zukunft erneut eine Abfindung gezahlt wird, greift die Regelung nicht mehr.

4. Muss ich die Fünftelregelung beantragen?

Nein, die Fünftelregelung muss nicht beantragt werden. Sie wird automatisch angewendet, wenn die Voraussetzungen erfüllt sind.

5. Kann ich die Fünftelregelung auch rückwirkend nutzen?

Die Fünftelregelung kann nicht rückwirkend angewendet werden. Sie gilt nur für Abfindungen, die ab dem Jahr 2006 gezahlt werden.

6. Wer profitiert am meisten von der Abfindung Fünftelregelung?

In der Regel profitieren Arbeitnehmer, die eine hohe Abfindung erhalten, am meisten von der Fünftelregelung, da sie dadurch eine niedrigere Steuerlast haben und insgesamt mehr Geld behalten können.

7. Ist die Abfindung Fünftelregelung auch für Selbstständige anwendbar?

Nein, die Abfindung Fünftelregelung gilt nur für Arbeitnehmer, nicht für Selbstständige oder Freiberufler.

8. Kann ich die Fünftelregelung auch nutzen, wenn ich in diesem Jahr bereits andere Abfindungen erhalten habe?

Ja, die Fünftelregelung kann auch genutzt werden, wenn bereits andere Abfindungen im selben Jahr erhalten wurden.

9. Hat die Abfindung Fünftelregelung Auswirkungen auf meine Sozialversicherungsbeiträge?

Ja, die Abfindung Fünftelregelung kann Auswirkungen auf die Sozialversicherungsbeiträge haben. Weitere Informationen dazu finden Sie hier.

10. Welche weiteren steuerlichen Aspekte sollten bei der Nutzung der Abfindung Fünftelregelung beachtet werden?

Bei der Nutzung der Abfindung Fünftelregelung ist es wichtig, auch andere steuerliche Aspekte zu berücksichtigen, wie beispielsweise die Versteuerung von Altersvorsorgeleistungen oder die steuerliche Behandlung von sonstigen Einkünften. Eine professionelle Beratung kann hier hilfreich sein.