Sie haben sich entschlossen, ein Privatdarlehen aufzunehmen oder zu vergeben, und möchten nun wissen, welche steuerlichen Aspekte Sie beachten müssen? In diesem detaillierten Artikel erfahren Sie alles, was Sie über Privatdarlehen und Steuern in Deutschland wissen müssen. Von der Definition von Privatdarlehen bis hin zur steueroptimierten Gestaltung bieten wir Ihnen einen Schritt-für-Schritt-Leitfaden, der Ihnen dabei hilft, den Überblick zu behalten. Finden Sie heraus, wie Privatdarlehen besteuert werden, welche steuerlichen Aspekte für Darlehensgeber und -nehmer relevant sind und welche vertragliche Gestaltungsoptionen es gibt. Außerdem erhalten Sie wertvolle Tipps zur steueroptimierten Gestaltung von Privatdarlehen. Tauchen Sie ein in die Welt der Privatdarlehen und Steuern und verschaffen Sie sich das nötige Wissen, um fundierte Entscheidungen treffen zu können.

Zusammenfassung

- Definition von Privatdarlehen

- Besteuerung von Privatdarlehen

- Steuerliche Aspekte für Darlehensgeber

- Steuerliche Aspekte für Darlehensnehmer

- Steuerpflichtiges Entgelt

- Vertragliche Gestaltung von Privatdarlehen

- Tipps zur steueroptimierten Gestaltung von Privatdarlehen

- Fazit

- Häufig gestellte Fragen

- Was ist der Unterschied zwischen einem Privatdarlehen und einem Bankdarlehen?

- Gibt es eine maximale Höhe für ein Privatdarlehen?

- Müssen Zinsen für Privatdarlehen gezahlt werden?

- Welche steuerlichen Auswirkungen hat ein Privatdarlehen?

- Gibt es Steuerbefreiungen für Privatdarlehen?

- Müssen Privatdarlehen vertraglich festgehalten werden?

- Wie wirkt sich ein Privatdarlehen auf die Einkommenssteuer aus?

- Können Privatdarlehen zwischen Familienmitgliedern steuerliche Konsequenzen haben?

- Welche Sicherheiten können bei einem Privatdarlehen vereinbart werden?

- Kann ein Privatdarlehen vorzeitig zurückgezahlt werden?

- Verweise

Definition von Privatdarlehen

Ein Privatdarlehen ist eine Vereinbarung zwischen zwei Parteien, bei der eine Person oder eine Organisation einer anderen Geld leiht. Im Gegensatz zu Darlehen von Banken oder anderen Finanzinstituten wird ein Privatdarlehen direkt zwischen den beiden Parteien vereinbart. Bei einem Privatdarlehen können die Konditionen, wie zum Beispiel der Zinssatz und die Rückzahlungsmodalitäten, individuell vereinbart werden. Es kann sich dabei um ein langfristiges Darlehen handeln, das über mehrere Jahre zurückgezahlt wird, oder um ein kurzfristiges Darlehen für einen bestimmten Zweck. Das Privatdarlehen kann sowohl zwischen Freunden oder Familienmitgliedern als auch zwischen Geschäftspartnern oder Investoren abgeschlossen werden. Es ist wichtig zu beachten, dass ein Privatdarlehen rechtlich bindend ist und sowohl für den Darlehensgeber als auch den Darlehensnehmer steuerliche Auswirkungen haben kann.

Besteuerung von Privatdarlehen

Die Besteuerung von Privatdarlehen beinhaltet verschiedene steuerliche Aspekte, die sowohl für den Darlehensgeber als auch den Darlehensnehmer relevant sind. Grundsätzlich müssen Zinszahlungen, die im Rahmen eines Privatdarlehens gezahlt werden, steuerlich berücksichtigt werden. Für den Darlehensgeber können diese Zinseinkünfte unter die Einkommensteuer oder die Kapitalertragsteuer fallen. Bei der Einkommensteuererklärung müssen die Zinseinkünfte angegeben werden, während die Kapitalertragsteuer direkt vom Darlehensnehmer abgezogen wird. Es ist wichtig zu beachten, dass steuerliche Absetzbarkeit und anrechenbare Zinsen je nach individueller Situation und Vertragsgestaltung variieren können. Eine detaillierte Aufstellung der steuerlichen Aspekte und spezifischen Regelungen finden Sie in der folgenden Tabelle:

| Steueraspekt | Darlehensgeber | Darlehensnehmer |

|---|---|---|

| Anrechenbare Zinsen | Einkommensteuer: Zinseinkünfte angeben | Steuererklärungspflicht: Zinseinkünfte angeben |

| Steuererklärungspflicht | Einkommensteuer: Zinseinkünfte angeben | Steuerabzug: Kapitalertragsteuer |

| Zinszahlungen | Steuerbare Einkünfte: Einkommenssteuer | Steuerlich absetzbar: Sonderausgabenabzug |

| Steuerliche Absetzbarkeit | Steuerliche Absetzbarkeit: Abhängig von Vertrag und Situation | Steuerliche Absetzbarkeit: Abhängig von Vertrag und Situation |

Es ist ratsam, sich bei steuerlichen Fragen und Unsicherheiten an einen Steuerberater zu wenden, um eine individuell zugeschnittene Beratung zu erhalten.

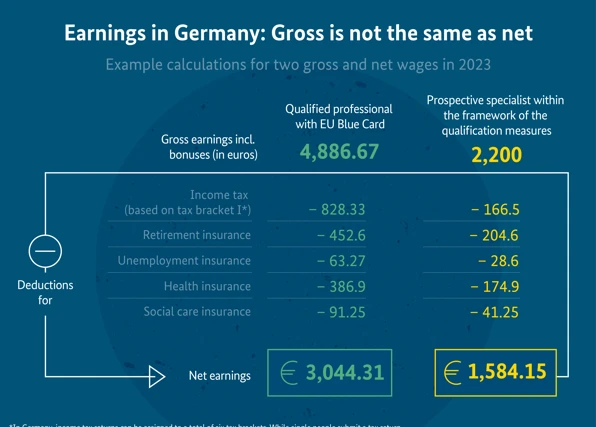

Einkommensteuer

Die Einkommensteuer ist eine Form der Besteuerung, die auf das Einkommen einer Person oder Organisation erhoben wird. Im Zusammenhang mit Privatdarlehen wird die Einkommensteuer relevant, wenn Zinsen oder andere Einkünfte aus dem Darlehen erzielt werden. Als Darlehensnehmer müssen Sie die erhaltenen Zinszahlungen in Ihrer Einkommensteuererklärung angeben und versteuern. Die Höhe der Einkommensteuer hängt von Ihrem persönlichen Steuersatz und dem erzielten Einkommen ab. Darlehensgeber hingegen müssen die Zinseinnahmen als Einkommen in ihrer Steuererklärung angeben und ebenfalls versteuern. Es ist wichtig, dass Darlehensnehmer und -geber ihre steuerlichen Verpflichtungen im Zusammenhang mit Privatdarlehen kennen und entsprechend handeln, um potenzielle Steuerverstöße zu vermeiden.

Kapitalertragsteuer

Die Kapitalertragsteuer ist ein wichtiger Aspekt bei der Besteuerung von Privatdarlehen. Sie wird auf die erzielten Kapitalerträge, wie beispielsweise Zinszahlungen, erhoben. Die Kapitalertragsteuer beträgt in der Regel 25%, kann jedoch je nach Art des Darlehens und der Dauer der Anlage variieren. Für Kapitalerträge aus Privatdarlehen besteht eine Freigrenze von 801 Euro pro Jahr für Einzelpersonen und 1.602 Euro für Ehepaare. Beträge, die diese Grenze übersteigen, unterliegen der Kapitalertragsteuer. Es gibt jedoch bestimmte Ausnahmen und Sonderregelungen, die unter bestimmten Umständen eine Befreiung von der Kapitalertragsteuer ermöglichen. Es ist wichtig, die genauen steuerlichen Regelungen zu beachten und sich gegebenenfalls von einem Steuerberater beraten zu lassen, um die korrekte Handhabung der Kapitalertragsteuer sicherzustellen.

Steuerliche Aspekte für Darlehensgeber

Als Darlehensgeber gibt es einige steuerliche Aspekte, die Sie beachten müssen. Ein wichtiger Punkt ist die Frage der anrechenbaren Zinsen. Wenn Sie ein Privatdarlehen vergeben, können Sie die gezahlten Zinsen unter bestimmten Bedingungen von der Steuer absetzen. Dabei ist es wichtig, dass Sie als Darlehensgeber nachweisen können, dass es sich um ein verzinsliches Darlehen handelt und die Konditionen dem marktüblichen Zinssatz entsprechen. Darüber hinaus sind auch steuerliche Erklärungspflichten zu beachten. Sie müssen die erhaltenen Zinseinkünfte in Ihrer Steuererklärung angeben und gegebenenfalls Steuern darauf entrichten. Es ist ratsam, sich vorab von einem Steuerberater beraten zu lassen und die steuerlichen Vorschriften in Bezug auf Privatdarlehen genau zu prüfen, um mögliche Konsequenzen zu vermeiden und steuerliche Vorteile optimal zu nutzen.

Anrechenbare Zinsen

Bei der Besteuerung von Privatdarlehen spielen anrechenbare Zinsen eine wichtige Rolle. Anrechenbare Zinsen sind die Zinsen, die als Einnahmen des Darlehensgebers bei der Einkommenssteuererklärung geltend gemacht werden können. Der Darlehensnehmer ist verpflichtet, die gezahlten Zinsen in seiner Steuererklärung anzugeben, damit der Darlehensgeber diese als Einnahmen verrechnen kann. Es ist ratsam, dass Darlehensnehmer eine Bescheinigung über die gezahlten Zinsen ausstellen lassen, um den Darlehensgebern diese für ihre steuerliche Abwicklung zur Verfügung zu stellen. Es ist wichtig zu beachten, dass nicht alle Zinsen als anrechenbar gelten. Zum Beispiel sind Zinsen für Privatdarlehen, die zwischen nahestehenden Personen oder Unternehmen abgeschlossen werden, möglicherweise nicht anrechenbar. Es ist ratsam, sich im Vorfeld über die geltenden steuerlichen Regelungen zu informieren oder gegebenenfalls einen Steuerberater für weitere Informationen zu konsultieren.

Steuererklärungspflicht

Für Darlehensgeber besteht in der Regel keine direkte Steuererklärungspflicht in Bezug auf das Privatdarlehen. Die Einnahmen aus Zinszahlungen müssen jedoch in der Einkommensteuererklärung angegeben werden. Darlehensnehmer hingegen müssen, sofern es sich um Beträge handelt, die über dem Freibetrag liegen, die erhaltenen Zinsen in ihrer Steuererklärung angeben. Es ist wichtig, sämtliche relevanten Belege und Nachweise aufzubewahren, um diese im Falle einer steuerlichen Überprüfung vorlegen zu können. Darlehensnehmer sollten sich bewusst sein, dass eine falsche oder unvollständige Angabe der Zinseinkünfte als strafbare Steuerhinterziehung gelten kann. Um Fehler zu vermeiden und die Steuererklärungspflicht korrekt zu erfüllen, empfiehlt es sich, die Unterstützung eines Steuerberaters in Anspruch zu nehmen.

Steuerliche Aspekte für Darlehensnehmer

Als Darlehensnehmer müssen Sie die steuerlichen Aspekte Ihres Privatdarlehens berücksichtigen. Eine wichtige Überlegung für Sie sind die Zinszahlungen, die Sie leisten müssen. Die gezahlten Zinsen können unter bestimmten Bedingungen steuerlich absetzbar sein. Es ist ratsam, die Zinszahlungen genau zu dokumentieren und die entsprechenden Belege aufzubewahren, um diese in Ihrer Steuererklärung geltend zu machen. Beachten Sie jedoch, dass bestimmte Voraussetzungen erfüllt sein müssen, damit Sie die Zinsen tatsächlich steuerlich absetzen können. Des Weiteren sollten Sie sich über eventuelle steuerliche Konsequenzen bei der Rückzahlung des Darlehens informieren. Es ist ratsam, sich frühzeitig mit einem Steuerberater in Verbindung zu setzen, um sicherzustellen, dass Sie alle steuerlichen Aspekte korrekt berücksichtigen und mögliche Steuervorteile nutzen können.

Zinszahlungen

Bei einem Privatdarlehen sind Zinszahlungen ein wichtiger Aspekt, der sowohl für den Darlehensgeber als auch für den Darlehensnehmer relevant ist. Der Darlehensnehmer ist verpflichtet, regelmäßige Zinszahlungen gemäß der vereinbarten Konditionen zu leisten. Diese Zinszahlungen stellen für den Darlehensgeber Einkünfte dar und können steuerpflichtig sein. Für den Darlehensnehmer können die gezahlten Zinsen unter bestimmten Bedingungen steuerlich absetzbar sein. Es ist wichtig, alle Zinszahlungen genau zu dokumentieren und bei der jährlichen Steuererklärung anzugeben. Eine genaue Abstimmung der Zinszahlungen zwischen Darlehensgeber und -nehmer ist daher unerlässlich, um den steuerlichen Aspekt korrekt zu berücksichtigen.

Steuerliche Absetzbarkeit

Die steuerliche Absetzbarkeit von Zinszahlungen bei Privatdarlehen ist ein wichtiger Aspekt für Darlehensnehmer. Unter bestimmten Voraussetzungen können die gezahlten Zinsen bei der Einkommensteuererklärung als Werbungskosten geltend gemacht werden. Dies gilt insbesondere, wenn das Privatdarlehen für den Erwerb, den Erhalt oder die Renovierung einer vermieteten Immobilie verwendet wird. In diesem Fall können die Zinszahlungen als Werbungskosten bei den Einkünften aus Vermietung und Verpachtung abgezogen werden. Es ist jedoch wichtig, dass die entsprechenden Nachweise und Belege für die Zinszahlungen vorliegen. Darlehensnehmer sollten sich hierbei genau über die steuerlichen Voraussetzungen und Regelungen informieren, um die steuerliche Absetzbarkeit optimal nutzen zu können.

Steuerpflichtiges Entgelt

Das steuerpflichtige Entgelt bei Privatdarlehen bezieht sich auf den Betrag, der als Zinsen oder Gebühren für das Darlehen gezahlt wird. Diese Zahlungen können steuerlich relevant sein und müssen daher in der Steuererklärung angegeben werden. Die Höhe des steuerpflichtigen Entgelts hängt von mehreren Faktoren ab, einschließlich des Zinssatzes, der Laufzeit des Darlehens und der vereinbarten Zahlungsmodalitäten. Es ist wichtig zu beachten, dass nicht der gesamte Betrag, der als Entgelt gezahlt wird, steuerpflichtig ist. Es kann bestimmte Steuerbefreiungen geben oder bestimmte Ausgaben können von den steuerpflichtigen Entgelten abgezogen werden. Es ist ratsam, sich von einem Steuerberater oder einem Experten für Finanzangelegenheiten beraten zu lassen, um sicherzustellen, dass alle steuerlichen Aspekte des Privatdarlehens korrekt behandelt werden.

Steuersätze

Die Steuersätze für Privatdarlehen können je nach Art des Einkommens und der Höhe des Einkommens variieren. In Deutschland unterliegen Einkünfte aus Privatdarlehen in der Regel der Einkommensteuer. Die Einkommensteuer ist gestaffelt und richtet sich nach dem persönlichen Steuersatz des Steuerpflichtigen. Für niedrige Einkommen gelten niedrigere Steuersätze, während höhere Einkommen höhere Steuersätze zahlen müssen. Aktuell gibt es sechs verschiedene Steuersätze, die zwischen 14% und 42% liegen. Es ist wichtig zu beachten, dass auch Kapitaleinkünfte aus Privatdarlehen der Kapitalertragsteuer unterliegen können. Die Kapitalertragsteuer beträgt in der Regel 25%, kann jedoch abhängig von bestimmten Voraussetzungen variieren. Es ist ratsam, sich an einen Steuerberater zu wenden, um genaue Informationen zu den geltenden Steuersätzen zu erhalten und steuerliche Aspekte im Zusammenhang mit Privatdarlehen zu klären.

Steuerbefreiungen

Im Rahmen der Besteuerung von Privatdarlehen gibt es bestimmte Steuerbefreiungen, die für Darlehensnehmer gelten können. Eine häufige Steuerbefreiung betrifft Zinszahlungen für bestimmte Arten von Darlehen, wie beispielsweise Bildungsdarlehen oder Darlehen zum Erwerb oder Bau einer selbstgenutzten Immobilie. In diesen Fällen können die geleisteten Zinszahlungen möglicherweise von der Steuer abgesetzt werden, was zu einer Reduzierung der steuerlichen Belastung führt. Es ist jedoch wichtig, die genauen Voraussetzungen und Bedingungen für solche Steuerbefreiungen zu beachten, da sie von Fall zu Fall unterschiedlich sein können. Darüber hinaus können Steuerbefreiungen auch für bestimmte Gruppen von Darlehensnehmern gelten, wie beispielsweise Existenzgründer oder Startups. Es ist ratsam, sich vor Aufnahme eines Privatdarlehens über mögliche Steuerbefreiungen zu informieren und gegebenenfalls professionellen Rat einzuholen, um von diesen Vergünstigungen profitieren zu können.

Vertragliche Gestaltung von Privatdarlehen

Die vertragliche Gestaltung von Privatdarlehen ist ein wichtiger Aspekt für sowohl den Darlehensgeber als auch den Darlehensnehmer. Bei der vertraglichen Gestaltung werden die Konditionen des Darlehens, wie beispielsweise der Zinssatz und die Zahlungsmodalitäten, sowie eventuelle Sicherheiten und Risikoverteilung festgelegt. Der vereinbarte Zinssatz sollte marktüblich sein, um eventuellen steuerlichen Auswirkungen vorzubeugen. Es ist ratsam, im Vertrag klare Zahlungsmodalitäten festzulegen, um Missverständnisse zu vermeiden. Zusätzlich können Sicherheiten, wie beispielsweise eine Bürgschaft oder eine hinterlegte Geldsumme, vereinbart werden, um das Ausfallrisiko zu verringern. Die Risikoverteilung sollte ebenfalls im Vertrag festgehalten werden, um beide Parteien vor möglichen finanziellen Verlusten zu schützen. Eine klare und umfassende vertragliche Gestaltung des Privatdarlehens schafft Transparenz und Sicherheit für alle Beteiligten.

Zinssatz und Zahlungsmodalitäten

Der Zinssatz und die Zahlungsmodalitäten sind wichtige Aspekte bei der vertraglichen Gestaltung von Privatdarlehen. Der Zinssatz legt fest, wie hoch die Zinsen sind, die der Darlehensnehmer dem Darlehensgeber für die Nutzung des geliehenen Geldes zahlen muss. Der Zinssatz kann entweder fest oder variabel sein. Bei einem festen Zinssatz bleibt der Zinssatz über die gesamte Laufzeit des Darlehens gleich, während bei einem variablen Zinssatz der Zinssatz sich ändern kann, je nach Marktzinsen oder anderen vereinbarten Bedingungen. Die Zahlungsmodalitäten bestimmen, wie die Rückzahlung des Darlehens erfolgt. Dies kann in regelmäßigen Ratenzahlungen oder auch in einer Einmalzahlung am Ende der Laufzeit erfolgen. Es ist wichtig, dass der Zinssatz und die Zahlungsmodalitäten klar und eindeutig im Darlehensvertrag festgehalten werden, um eventuelle Missverständnisse oder Konflikte zu vermeiden.

Sicherheiten und Risikoverteilung

Die Sicherheiten und Risikoverteilung sind wichtige Aspekte bei der vertraglichen Gestaltung von Privatdarlehen. In der Regel möchte der Darlehensgeber Sicherheiten haben, um das Risiko eines eventuellen Zahlungsausfalls abzusichern. Dies kann beispielsweise durch die Eintragung einer Grundschuld oder die Bereitstellung anderer Vermögenswerte als Sicherheit erfolgen. Die Risikoverteilung kann auch durch die Einbeziehung einer Bürgschaft oder anderen Formen der Haftungserklärung geregelt werden. Es ist ratsam, diese Punkte im Darlehensvertrag klar und eindeutig festzuhalten, um spätere Missverständnisse oder Streitigkeiten zu vermeiden. Zudem sollte auch die Dauer der Sicherheitenvereinbarung festgelegt werden, um sicherzustellen, dass die Sicherheiten auch für die gesamte Laufzeit des Darlehens bestehen bleiben. Eine gründliche Überlegung und transparente Absprachen in Bezug auf Sicherheiten und Risikoverteilung schützen sowohl den Darlehensgeber als auch den Darlehensnehmer und gewährleisten eine sichere und vertrauensvolle Vereinbarung.

Tipps zur steueroptimierten Gestaltung von Privatdarlehen

Bei der steueroptimierten Gestaltung von Privatdarlehen gibt es einige Tipps und Empfehlungen, die Sie beachten können. Zunächst einmal sollten Sie die Zinssätze marktüblich gestalten, um mögliche steuerliche Vorwürfe zu vermeiden. Es ist auch ratsam, eine Rückzahlungsvereinbarung zu treffen, um die steuerliche Anerkennung des Darlehens sicherzustellen. Darüber hinaus kann es sinnvoll sein, Sicherheiten für das Darlehen festzulegen, um das Risiko für den Darlehensgeber zu verringern. Dies könnte beispielsweise die Eintragung einer Grundschuld auf eine Immobilie sein. Eine klare vertragliche Gestaltung ist ebenfalls wichtig, um Missverständnisse oder Streitigkeiten zu vermeiden. Schließlich sollten Sie sich bei der steueroptimierten Gestaltung von Privatdarlehen immer fachkundigen Rat einholen, um sicherzustellen, dass Sie alle rechtlichen und steuerlichen Anforderungen erfüllen. Indem Sie diese Tipps berücksichtigen, können Sie dazu beitragen, dass Ihr Privatdarlehen steuerlich optimal gestaltet ist.

Fazit

Zusammenfassend lässt sich sagen, dass Privatdarlehen eine flexible und individuelle Möglichkeit bieten, finanzielle Transaktionen zwischen zwei Parteien durchzuführen. Sowohl für den Darlehensgeber als auch den Darlehensnehmer gibt es steuerliche Aspekte zu beachten. Eine genaue Kenntnis der steuerlichen Regelungen und eine sorgfältige vertragliche Gestaltung können helfen, mögliche Steuervorteile zu nutzen oder steuerliche Risiken zu minimieren. Wichtig ist es, sich vor Abschluss eines Privatdarlehens über die steuerlichen Konsequenzen zu informieren und gegebenenfalls professionellen Rat einzuholen. Mit dem Wissen und den Tipps aus diesem Artikel sind Sie nun bestens gerüstet, um Ihre Entscheidungen in Bezug auf Privatdarlehen und Steuern in Deutschland fundiert zu treffen.

Häufig gestellte Fragen

Was ist der Unterschied zwischen einem Privatdarlehen und einem Bankdarlehen?

Ein Privatdarlehen ist eine Vereinbarung zwischen zwei Parteien, bei der Geld direkt von einer Person oder einer Organisation an eine andere Partei geliehen wird, während ein Bankdarlehen von einer Bank oder einem Finanzinstitut bereitgestellt wird.

Gibt es eine maximale Höhe für ein Privatdarlehen?

Es gibt keine festgelegte maximale Höhe für ein Privatdarlehens. Die Höhe wird individuell zwischen den Parteien vereinbart und kann von wenigen Hundert Euro bis zu mehreren Millionen Euro reichen.

Müssen Zinsen für Privatdarlehen gezahlt werden?

Ja, in den meisten Fällen werden Zinsen für Privatdarlehen gezahlt. Die Höhe der Zinsen wird zwischen den Parteien vereinbart und hängt von verschiedenen Faktoren ab, wie z.B. der Kreditwürdigkeit des Darlehensnehmers.

Welche steuerlichen Auswirkungen hat ein Privatdarlehen?

Ein Privatdarlehen hat sowohl für den Darlehensgeber als auch den Darlehensnehmer steuerliche Auswirkungen. Der Darlehensgeber muss in der Regel die erhaltenen Zinszahlungen in seiner Steuererklärung angeben, während der Darlehensnehmer die gezahlten Zinsen möglicherweise steuerlich absetzen kann.

Gibt es Steuerbefreiungen für Privatdarlehen?

Ja, unter bestimmten Umständen können Privatdarlehen von der Kapitalertragsteuer befreit sein. Zum Beispiel, wenn das Darlehen an eine nahe stehende Person oder für die Erzielung von Einkünften aus Vermietung und Verpachtung verwendet wird.

Müssen Privatdarlehen vertraglich festgehalten werden?

Es ist ratsam, ein Privatdarlehen vertraglich festzuhalten, um die Vereinbarungen der Parteien zu dokumentieren und späteren Streitigkeiten vorzubeugen. Ein schriftlicher Darlehensvertrag sollte alle wichtigen Konditionen wie Zinssatz, Rückzahlungsmodalitäten und Sicherheiten enthalten.

Wie wirkt sich ein Privatdarlehen auf die Einkommenssteuer aus?

Ein Privatdarlehen hat in der Regel keine direkten Auswirkungen auf die Einkommenssteuer, da es sich um eine Schuld handelt. Die Zinszahlungen für das Darlehen können jedoch indirekte steuerliche Auswirkungen haben, insbesondere wenn der Darlehensnehmer diese steuerlich absetzen kann.

Können Privatdarlehen zwischen Familienmitgliedern steuerliche Konsequenzen haben?

Ja, Privatdarlehen zwischen Familienmitgliedern können steuerliche Konsequenzen haben. Es wird empfohlen, die Vereinbarungen schriftlich festzuhalten und die Zinsen zum marktüblichen Zinssatz zu berechnen, um mögliche steuerliche Probleme zu vermeiden.

Welche Sicherheiten können bei einem Privatdarlehen vereinbart werden?

Bei einem Privatdarlehen können verschiedene Sicherheiten vereinbart werden, wie beispielsweise die Eintragung einer Grundschuld auf einer Immobilie, die Abtretung von Forderungen oder die Hinterlegung von Wertgegenständen.

Kann ein Privatdarlehen vorzeitig zurückgezahlt werden?

Ja, ein Privatdarlehen kann in der Regel vorzeitig zurückgezahlt werden. Es ist jedoch wichtig, die Vereinbarungen im Darlehensvertrag zu überprüfen, da möglicherweise Voraussetzungen oder Gebühren für eine vorzeitige Rückzahlung festgelegt sind.